Es geht jetzt wirklich ans Eingemachte. Die nächsten Jahre entscheiden, wie weit die Menschheit die Klimakrise eindämmen kann. Die globale Wirtschaft spielt dabei die zentrale Rolle. Gelingt es uns Menschen, Geschäftsmodelle zu entwickeln, die das Klima nicht weiter anheizen? Gelingt es uns, ganze Industriezweige nachhaltig zu transformieren?

Aber nicht nur das Klima braucht unsere Anstrengung. Die Welt braucht auch soziale Nachhaltigkeit, Zusammenhalt, gute Bildung, Gleichberechtigung. Menschen sollen ihre Zeit auf unserem Planeten lebenswert verbringen können – überall. Die Welt, das Klima sind aus den Fugen geraten – und wir alle wissen, dass Banken und Finanzakteure daran eine Mitschuld tragen. Was viele dagegen nicht wissen, ist, dass die Finanzbranche auch eine große Verantwortung hat, die Welt wieder in die Fugen zu rücken. Und – das ist die gute Nachricht – die Möglichkeiten dazu, der Verantwortung auch gerecht zu werden.

Als Finanziers der Wirtschaft können Banken über Kredite und Investments Geldströme lenken und so mitbestimmen, welche Geschäftsmodelle wachsen sollen – und welche nicht. Die Triodos Bank nimmt diese Rolle ernst und lenkt als Nachhaltigkeitsbank das Geld der Kundinnen und Kunden dorthin, wo es hilft die Wirtschaft, die Gesellschaft positiv zu wandeln. Wir erzeugen positive Wirkung oder kurz gesagt: Impact.

Für uns ist es extrem wichtig zu verstehen, wie groß unsere Wirkung durch unsere Geschäftstätigkeit tatsächlich ist – im positiven wie auch im negativen Sinne. Mit Blick auf die Klimakrise heißt das, wir müssen verstehen, an welchen Stellen wir zu CO2-intensiv unterwegs sind und warum – genauso wie wir verstehen müssen, warum wir an anderen Stellen der Klimakrise wirklich etwas entgegensetzen können. Gleiches gilt für unsere Wirkung in anderen Bereichen der Gesellschaft, im Gesundheitswesen zum Beispiel. Was es dafür braucht? Transparenz!

Wir als Bank müssen den Impact, den unsere Entscheidungen für einen Kredit – oder im Falle von Triodos Investment Management (Triodos IM) für ein Investment – nach sich ziehen, tiefgreifend verstehen. Diese, nennen wir sie Impact-Transparenz, lässt sich am Beispiel der Triodos IM-Fonds besonders gut veranschaulichen. Begleiten Sie uns auf einen tiefen Tauchgang in die Impact-Messung:

Level 1: Quantitative Benchmark-Vergleiche

Erste Hinweise auf den Impact eines Fonds geben Benchmark-Vergleiche. Triodos IM vergleicht seine Fonds mit Blick auf den ökologischen Impact mit dem MSCI World Index, einem sehr bekannten Index, der die Entwicklung von weltweit breitgestreuten Unternehmen abbildet. Der Triodos Global Equities Impact Fund zum Beispiel schneidet verglichen mit dem MSCI World Index sehr gut ab und hat

- Einen um 66 Prozent geringeren CO2-Fußabdruck

- Einen um 44 Prozent geringeren Wasserverbrauch

- Und ein um 40 Prozent geringeres Müllaufkommen.

Der Triodos Pioneer Impact Fund, der schon für seine herausragende Nachhaltigkeits-Performance ausgezeichnet wurde, schneidet im Benchmark-Vergleich mit dem MSCI World Index zwar besser ab, wenngleich nicht so deutlich, wie man es vielleicht erwarten würde:

- Einen um 70 Prozent geringeren CO2-Fußabdruck

- Einen um 48 Prozent geringeren Wasserverbrauch

- Und ein um 26 Prozent geringeres Müllaufkommen.

Die Benchmark-Vergleiche sind ein erstes Indiz für ökologische Nachhaltigkeit, mehr aber auch nicht. Warum? Um das zu verstehen, müssen wir tiefer abtauchen und uns genauer mit der Entstehung der quantitativen Impact-Messung beschäftigen – am Beispiel des CO2-Fußabdrucks. Denn CO2-Ausstoß ist nicht gleich CO2-Ausstoß.

Es wird unterschieden in Scope 1-, Scope 2- und Scope 3-Emissionen. Scope 1-Emissionen bezeichnen interne Emissionsquellen, also z. B. Schadstoffe, die durch Dienstreisen der Mitarbeiter*innen eines Unternehmens entstehen. Scope 2-Emissionen entstehen bei der Erzeugung von Energie, die von außerhalb bezogen wird. Also beispielsweise Heiz- und Stromkosten. Beide Emissionsarten lassen sich gut berechnen und relativ leicht senken. Schwieriger wird es bei der dritten Kategorie, den Scope 3-Emissionen. Das sind indirekte Emissionen, die aus externen Effekten resultieren und deshalb von Unternehmen selbst schwer zu kontrollieren und zu messen sind. Ein Beispiel dafür sind die Emissionen von Zulieferern aber auch die Verwendung von Produkten durch Konsumenten. Diese Zahlen sind sehr schwer verfügbar – aber immens wichtig, um wirklich zu wissen, wie groß der Ressourcenverbrauch eines Unternehmens ist.

Bei allen erwähnten quantitativen Benchmark-Vergleichen, auch beim Wasserverbrauch und dem Müllaufkommen, werden Scope 1- und Scope 2-Daten verwendet. Momentan fehlt diesen Vergleichen also noch die Tiefe, in fehlt eine wesentliche Dimension, wenn nicht gar die wichtigste. Abgesehen davon berücksichtigen sie bislang ausschließlich die ökologische Nachhaltigkeit, soziale Nachhaltigkeit findet sich in den Vergleichen nicht.

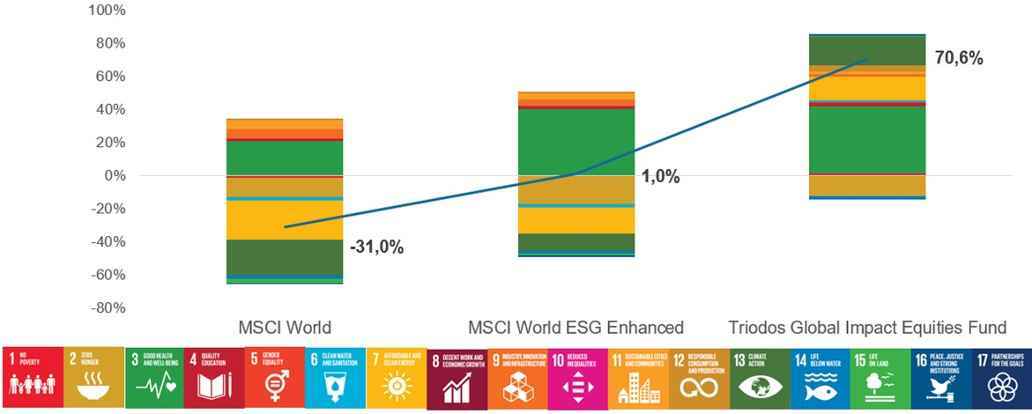

Die Dimension der sozialen Nachhaltigkeit wird in anderen Benchmark-Vergleichen beleuchtet, zum Beispiel mit sogenannten SDG-Mappings. Die SDGs stehen für die Sustainable Developement Goals der Vereinten Nationen, den Nachhaltigkeitszielen der Weltgemeinschaft. Die 17 Ziele (mit dutzenden Unterzielen) sollen unsere Welt auf ökonomischer, sozialer sowie ökologischer Ebene bis 2030 nachhaltiger gestalten. Sie sind umfangreich, ambitioniert – und um es kurz zu machen: Sie sind toll! SDG-Mapping steht noch ganz am Anfang seiner Entwicklung. Wie funktioniert es? Ratingagenturen schauen sich dabei die Produkte und Services von Unternehmen genau an und prüfen, ob sie sich positiv oder negativ auf eines der SDGs auswirken. Dabei spielt für die Gewichtung auch eine Rolle, wie groß der Umsatz eines Unternehmens mit einem Produkt ist. Triodos IM hat den Triodos Global Equities Impact Fund mit den dem MSCI World und dem MSCI World ESG Index verglichen.

Das Schaubild zeigt, dass der MSCI World Index einen überwiegend negativen Impact auf die Erreichung der SDGs hat, der MSCI World ESG Enhanced Index – eine nachhaltige Version des MSCI World Indexes – hat einen mehr oder weniger neutralen Impact. Der Triodos Global Impact Equities Fund dagegen einen überwiegend positiven Impact. Um das genauer zu verstehen, machen wir einen Abstecher in die qualitative Impact-Messung. Das heißt, wir tauchen tiefer ab.

Level 2: Qualitative Beispiele

Um über Fonds einen wirklich nachhaltigen Transformationsprozess zu unterstützen, hat Triodos IM seine Investitionsstrategie 2018 umgestellt: Weg von klassischen ESG- und Best-In-Class-Ansätzen, hinzu einem eigenen, auf sieben Transformationsgebiete ausgerichteten Auswahlprozess für die Portfolios der Fonds. Kurz und knapp funktioniert dies wie folgt: Triodos IM sucht ganz gezielt Unternehmen aus, die nachhaltig wirklich etwas positiv bewegen. Unternehmen, die klar ökologische und/oder soziale Herausforderungen adressieren und Lösungen für ökologisch-soziale Probleme bieten, die einen nachweislich messbaren Beitrag zum Übergang in eine nachhaltige Wirtschaft leisten. Triodos IM fokussiert sich dabei auf sieben Themenfelder, die für eine positive Zukunft unserer Welt essentiell sind. Unternehmen, in die Triodos IM die Fondsmittel investiert, müssen mindestens zu einem der folgenden Übergangsthemen einen messbar positiven Beitrag leisten:

- Nachhaltige Ernährung und Landwirtschaft

- Erneuerbare Ressourcen

- Kreislaufwirtschaft

- Nachhaltige Mobilität und Infrastruktur

- Nachhaltige Innovationen

- Glückliche und gesunde Menschen

- Soziale Teilhabe und mündige Menschen

Wurden Unternehmen gefunden, die nach diesem positiven Screening für Investments infragekommen, prüft Triodos IM in einem zweiten Schritt, ob ein Unternehmen seine strengen Mindeststandards für Investments erfüllt.

Unter Berücksichtigung dieser neuen Investmentstrategie lohnt sich eine qualitative Betrachtung des Impacts am Beispiel von einzelnen Unternehmen der Portfolien.

Blicken wir dafür wiederum auf den Triodos Global Impact Equities Fund: Der Fonds investiert in Aktien großer, börsennotierter Unternehmen. Was bitte haben große Konzerne, sogenannte large-caps, mit sozial-ökologischer Nachhaltigkeit zu tun? Diese Frage wird uns oft gestellt – zu Recht! Die Antwort ist: ziemlich viel. Denn, wenn sich die Großen bewegen, ist der Impact gewaltig. Und genau diese Transformationsbewegung zu erreichen, ist das Ziel des Triodos Global Equities Impact Fund. Als Aktionär tritt Triodos IM mit den Unternehmen in einen fruchtbaren Dialog und bewegt sie zu mehr Nachhaltigkeit.

Large-caps und Nachhaltigkeit, passt das?

Der Fonds investiert aber nicht in irgendwelche Konzerne, sondern in Unternehmen, die schon heute zukunftsfähige Technologien entwickeln und sich in einem nachhaltigen Transformationsprozess befinden. Entgegen der weitverbreiteten Annahme gibt es diese willigen large-caps tatsächlich. Es handelt sich dabei um Unternehmen, die einen wesentlichen Beitrag zu mindestens einem der sieben Themen für den Übergang in eine nachhaltige Welt leisten. Natürlich sind diese Konzerne keine Halbgötter in grün, aber sie bemühen sich wirklich etwas nachhaltig zu bewegen.

Im Portfolio des Fonds befindet sich beispielsweise Bridgestone, ein weltbekannter Hersteller für Autoreifen aus Japan. Wieso das? Wieso ein Unternehmen aus dem Mobilitätssektor? Weil Bridgestone im Vergleich zu anderen Wettbewerbern den Rollwiderstand von Reifen auf der Straße signifikant verbessert. Dazu muss man wissen, dass der Rollwiderstand für 20-30 Prozent des Kraftstoffverbrauchs eines Fahrzeugs verantwortlich ist. Es ist unrealistisch, dass der Verbrennungsmotor von heute auf morgen verschwindet, so schön das auch wäre. Um den CO2-Ausstoß im Verkehrssektor zu reduzieren, ist es deshalb unheimlich effizient, bei den Reifen anzusetzen. Bridgestone hat sich zum Ziel gesetzt, den Rollwiderstand bis 2020 gegenüber 2005 um 25 Prozent zu verbessern, langfristig sogar um 50 Prozent. 2018 erreichte Bridgestone bereits eine Reduktion von 21 Prozent, was die CO2-Äquivalentemissionen um schätzungsweise 11,3 Millionen Tonnen pro Jahr reduziert. Das ist ein beachtlicher Impact.

Und da es jetzt wirklich ums Eingemachte geht, sollte die Zeit des „Greenwashings“ ein für alle Mal vorbei sein. Stattdessen braucht es tiefe Tauchgänge für ehrliche Impact-Transparenz.

Beispiel 2: Der Triodos Pioneer Impact Fund. Er investiert in Aktien kleiner und mittelständischer Unternehmen aus der ganzen Welt, sogenannte small- und mid-caps. Genau wie im Beispiel zuvor handelt es sich um Unternehmen, die zu Erreichung unserer Ziele in mindestens einem der sieben Transformationsfelder für eine nachhaltige Gesellschaft beitragen. Konkret sind dies Unternehmen, die in ihrer Branche eine nachhaltige Pionierleistung erbringen. Im Portfolio dieses Fonds findet sich etwa der dänische Pionier für Windkraftanlagen, Vestas Wind Systems. Vestas trägt maßgeblich dazu bei, dass fossile und extrem klimaschädliche Energiegewinnung durch Windkraft – und damit klimafreundliche Erzeugung ersetzt wird. Das ist die eine Seite. Die andere Seite ist: Die Herstellung von Windturbinen setzt CO2 frei. Scope 1 und Scope 2 Emissionen fallen also an. Um auf den ersten Blick – also bei quantitativer Impact-Messung – einen Fonds mit einer tollen CO2-Bilanz präsentieren zu können, wäre es logisch Vestas zu deinvestieren und in ein Unternehmen aus beispielsweise aus der Dienstleistungsbranche zu investieren. Das sähe auf dem Blatt gut aus, keine Frage. Aber was wäre der Welt, der Transformation zu mehr Nachhaltigkeit damit geholfen? Wenig.

Deshalb ist es so wichtig, bei der Impact-Messung wirklich in die Tiefe zu tauchen. Nicht nur auf die qualitativen Impact-Zahlen zu blicken, sondern die Transformationsleistung eines Unternehmens ganzheitlich zu beleuchten und zu bewerten. Genau das tun wir bei der Triodos Bank und bei Triodos IM.

Die Beispiele zeigen, dass Impact-Messung kompliziert und Impact-Transparenz komplex ist. Und wenn wir schon dabei sind: Viele Fonds, die sich als „grün“ bezeichnen, sind mit Vorsicht zu genießen – insbesondere, wenn es sich um ETFs handelt. Und da es jetzt wirklich ums Eingemachte geht, sollte die Zeit des „Greenwashings“ ein für alle Mal vorbei sein. Stattdessen braucht es tiefe Tauchgänge für ehrliche Impact-Transparenz.

Vielen Dank für den Kommentar!

Zur Veröffentlichung des Kommentars bitte den Link in der E-Mail anklicken.